今年も所得税の予定納税の季節になってきました。

ただ、申請書の詳しい記載方法について、どのサイトを探してもわかりづらかったため、私が実際に申請書の作成した流れを説明していきます。

給与所得者ではなく、個人事業主での青色申告の場合、7月提出の例で記載していますのでご注意ください。

予定納税とは?

所得税は、確定申告にて15万円以上納税した場合に、次の年の所得税の3分の2を、3分の1ずつ2回に分けて前払いするようになっています。

※予定納税基準額の計算方法などはこちらの国税庁のサイトを参考にしてください。

例えば、平成29年に30万円の所得税を支払った場合、

- 3分の1の、10万円を7月末までに(第1期分(7月1日から7月31日))

- 3分の1の、10万円を11月末までに(第2期分(11月1日から11月30日))

- さらに残りの10万円は確定申告の時に

平成30年分を支払うことになります。予定納税を納付しようがしまいが、支払う金額は同じです。

これは、来年も同じ税額くらいになるだろうという予測のもと、「確定申告時に一気に支払うのは大変だから、先に少しずつ払っておいて、今のうちから税負担を抑えておいてね、という制度なのです。

ただし、払わないと延滞税を取られます。

色々な事情によって、この予定納税が払えなかったり、減額を希望する場合、この予定納税を減額申請することができます。

予定納税を減額できる条件

申請手続きのページには、以下のように書かれています。

(1) 廃業や休業、失業をした場合

(2) 業況不振などのため、本年分の所得が前年分の所得よりも明らかに少なくなると見込まれる場合

(3) 災害や盗難、横領により事業用資産や山林に損害を受けた場合

(4) 次の1から5のように、本年分の所得控除額や税額控除額が前年分と比較して増加する場合

1 災害や盗難、横領により住宅や家財に損害を受けたなどのために雑損控除を受けられる場合

2 多額の医療費を支出したため、医療費控除を新たに受けられる場合や前年分よりも医療費控除額が増加する場合

3 配偶者控除や配偶者特別控除、扶養控除、障害者控除、寡婦控除、寡夫控除を新たに受けられる場合や、これらの控除の対象となる人が増加した場合

4 社会保険料控除や小規模企業共済等掛金控除、生命保険料控除、地震保険料控除の控除額が増加する場合や、一定の寄附金を支出したため寄附金控除を受けられる場合

5 (特定増改築等)住宅借入金等特別控除や政党等寄附金特別控除、認定NPO法人等寄附金特別控除、公益社団法人等寄附金特別控除、住宅耐震改修特別控除、住宅特定改修特別税額控除、認定住宅新築等特別税額控除などを新たに受けられる場合や、これらの控除額が増加する場合

なお、上記(1)から(4)以外の場合でも、特殊な事情が生じたことにより、予定納税額の減額を申請することができる場合があります。

簡単にまとめると、

- 廃業・休業・失業した場合

- 業績が悪く所得が減ると思われる場合

- 災害・盗難・横領などの損害を受けた場合

- 所得控除額や税額控除額が増えて、支払う税金が減る見込みの場合

- その他特殊な事情がある場合

予定納税は、次の確定申告で支払う税金の前払いなので、それが減る見込みの場合は、この予定納税も減額できるというわけです。

例えば、去年は1000万円稼いだけど、今年は業績が悪く500万円になりそう、なんて場合には、だいぶ税金が変わってくるため、先にそんなに払いたくない、という時に利用するわけです。

ただし、減額せずに予定納税をそのまま支払い、確定申告の時に還付されるようにすれば、還付加算金という利息(2021年の場合は1.0%)がつくので、あまり魅力的な利率ではないですが、資金に余裕のある人はそのまま支払っても良いかもしれません。いづれにしても超えた場合は確定申告の時に還ってきます。

それでは、いつまでに、どのように申請すれば良いのかを見ていきますね。

予定納税の減額申請を行う方法

まず予定納税の納付書は、通常6月中旬までに郵送で届きます。

この予定納税を減額したい場合は、6月末までの所得や控除額を元に、12月末時点の予測を立てて、それを証明書類として添付し、7月1日から7月15日までに申請することになっています。2期分のみの場合は、その年の11月1日から11月15日までに提出する必要があります。

申請できる期間が半月とかなり短いため、事前に準備をして7月に入ったらすぐに送付する必要があります。

申請方法は、

- 申請手続きのページにあるPDFをダウンロードして印刷

- 申請書に必要事項を記載

- 証拠となる添付書類を作成

- 税務署へ持参又は送付

となりますが、この書類が思いのほかフリーランスなりたての人にとってはかなり難しいため、次の章で解説していきます。

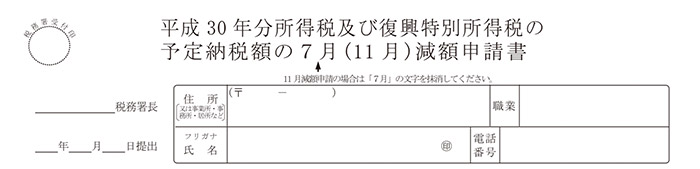

「所得税及び復興特別所得税の予定納税額の7月(11月)減額申請書」の記載方法

1. 基本情報の記入と捺印

まず申請書の上部。ここは簡単です。

- 提出先の税務署名

- 提出日

- 住所

- 職業

- 氏名

- 電話番号

を粛々と記載して捺印をします。

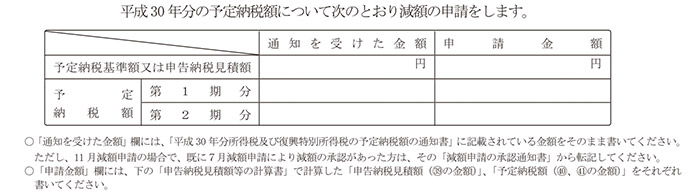

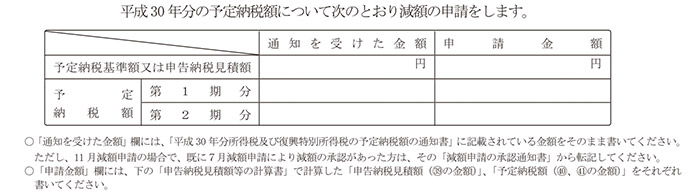

2. 減額申請金額の記入

次に、通知書に記載されている予定納税の金額と、減額後の金額を記載します。

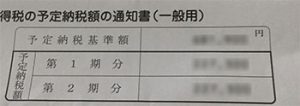

まず左側の「通知を受けた金額」の列には、予定納税額の通知書に記載されている通りの金額をそのまま記載します。これです。

右側には、減額後の申請する金額を記載するのですが、これは計算後に記入しますので、今は記載しません。

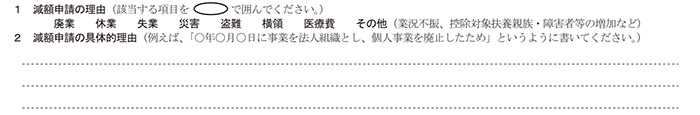

3. 減額申請の理由の記入

ここには減額申請する理由を選んで丸をします。当てはまらない場合はその他を選び、その下の段に具体的な理由を記載するのみです。

例えば、単純に「業績不振」(今年の売り上げ、受注がうまくいかずだいぶ減ったなあ)という場合は、「その他」に丸をつけ、その下の「減額申請の具体的な理由」に、「業績不振のため」と記載すればOKです。

いや、半年休業していた、というかたは、休業に丸をつけるだけでOKです。

4. 添付書類の記入

添付書類は、まず6月末までの「損益計算書の残高試算表」を添付すればよいでしょう。そのためには、1月から6月末までの帳簿付けを済ませておく必要があります。

「損益計算書の残高試算表」は、クラウド会計ソフトなどを使っている人は簡単に作成できます。

例えば、クラウド会計ソフトのfreee![]() を使っている人は、ログイン後のメニューの「レポート」→「試算表」で、「期間比較」を前年比較にすると、前年との比較が表示されます。表示期間は、当年度の1月から6月を選択すると、上半期の表が表示されますが、これは家事按分後の金額で記載されていませんので注意。1月から12月までの表示期間にすると、家事按分も反映されて表示はされました。

を使っている人は、ログイン後のメニューの「レポート」→「試算表」で、「期間比較」を前年比較にすると、前年との比較が表示されます。表示期間は、当年度の1月から6月を選択すると、上半期の表が表示されますが、これは家事按分後の金額で記載されていませんので注意。1月から12月までの表示期間にすると、家事按分も反映されて表示はされました。

ダウンロードは右上の「エクスポート」でPDFをダウンロードできます。

※freee![]() で確定申告する場合はこちらを参考にしてみてください。

で確定申告する場合はこちらを参考にしてみてください。

また、確定している金額が6月末時点のものになるため、12月末までの予測も含めないといけません。そのため、6月末までの数字を元に、下半期分の予測を次で計算していきます。

※試算表ではなくても、減額を証明できる書類であれば問題ないため、何を添付するかは人によって異なります。

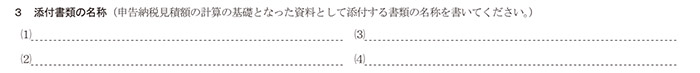

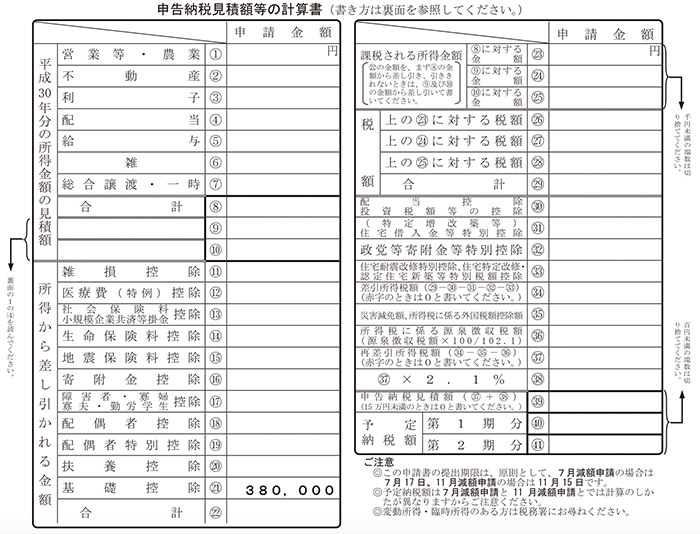

5. 申告納税見積額等の計算書の記入

これがよくわからないところですが、まず自分で今年の12末時点での予測を計算するために、先ほどの上半期6ヶ月分の試算表を元に、エクセルやスプレッドシートで計算していきましょう。

計算する必要がある項目は人によって異なりますが、一般的な項目だけ説明しますので、それ以外は自分で予測の金額を立ててください。

なお、ここで金額をまちがえようと、確定申告の際に所得の予測が違っていたとしても、あまり問題ではありません。なぜなら、確定申告の時に正しい金額で申請する必要があるからです。なので、違ってもおそらく申請は通ります。

とはいえある程度予測を立てた金額を記載しないといけないため、1つずつ説明していきます。カッコは書類の項目にある丸数字です。

今回は下半期の金額を見積もるために、以下のようにGoogleスプレッドシートを使って計算をしていきました。これはあくまでサンプルです。

1月から6月までの収入金額と経費の金額は、先ほどの試算表から記載します。

以下はサンプルのスプレッドシートでの計算をする項目ごとに説明していきます。私の申告の場合の項目のみ記載していますので、端折っている項目もありますことをご注意ください。ご自身の必要な項目をそれぞれ予測を立てて記載していくことが重要です。

収入金額

この項目は記載の必要はありませんが、所得金額 (1)を算出するために出しています。

収入金額は、6月までの合計金額に、下半期の予想金額をプラスします。あくまで予想です。まだ予測がつかない場合は上半期の2倍にしておきましょう。

経費 (按分計算後)

この項目は記載の必要はありませんが、所得金額 (1)を算出するために出しています。

経費も、6月までの合計金額(家事按分した後の金額)に、下半期の予想金額をプラスします。まだ予測がつかない場合は上半期の2倍にしておきましょう。

所得金額 (1)

収入金額から経費を引けば、所得金額になります。

青色申告の場合は、さらに青色申告特別控除額の65万円を差し引いた後の金額を(1)に記入しましょう。これで想定の所得金額の計算はできました。

次は控除されるものです。

医療費控除 (12)

医療費控除も、6月までの合計金額に、下半期の予想金額をプラスします。まだ予測がつかない場合は去年と同じ金額を入れておきましょう。

国民年金

この項目は記載の必要はありませんが、社会保険料控除 (13)を算出するために出しています。

平成30年度(平成30年4月~平成31年3月まで)は月額16,340円です。国民年金保険料は年ごとに決まりますのでご注意ください。それらを元に今年の12ヶ月分を計算しましょう。前納した場合なども変わってくるため、ご自身の今年支払った、支払う予定の金額を計算してください。

国民健康保険

この項目も記載も必要はありませんが、社会保険料控除 (13)を算出するために出しています。

これも6月頃に今年分の金額が確定しているはずなので、その金額になります。

小規模企業共済等掛金

この項目も記載も必要はありませんが、社会保険料控除 (13)を算出するために出しています。

小規模企業共済や、確定拠出年金(iDeCo)などをやっている方は、その1年分の見積り金額を出します。

社会保険料控除 (13)

先ほどの国民年金と国民健康保険、小規模企業共済等掛金を合計すれば、社会保険料控除の金額が出ますので、それを(13)に記入します。

生命保険料控除 (14)

生命保険料も1年間の金額を記入します。特に何も変えていない場合は、前回と同じ金額で良いでしょう。

寄附金控除 (16)

ふるさと納税をやっている場合などに記入します。これも予測です。

例えば、上半期のふるさと納税の寄付金額合計が37,000円で、下半期は寄付しない場合は37,000円-実質自己負担金2,000円で35,000円ですね。

扶養控除 (20)

扶養控除がある場合は記載します。

課税される所得金額 (23)

「所得金額の合計(8)」から、「所得から差し引かれる金額を引いた金額(22)」が、実際に課税される所得金額です。千円未満は切り捨てます。

税額 (26)(29)

課税される所得金額 (23)から税額を計算します。こちらを元に計算してもよいですが、計算してくれる便利なページもあるのでそのようなサイトを利用すると一発で出ます。

次に、(30)以降に投資の配当がある方や、源泉徴収されている方などは記載していきますが、今回私の場合はないので飛ばしますが、必要な方はその点も漏れないように記載ください。詳細は検索してみてください。

差引所得税額 (34)

(30)以降が特にないため、(29)と同じ金額です。

再差引所得税額 (37)

(30)以降が特にないため、(29)と同じ金額です。

復興特別所得税額 (38)

(37) x 2.1% というのは復興特別所得税額です。

単純に0.021をかけましょう。

申告納税見積額 (39)

(37)(38)を足します。

これで予想の所得税額がやっと出ました。

予定納税額 (40)(41)

ここで予定納税を支払う必要があるかを確認します。なぜなら、

予定納税基準額が15万円以上になる人は、予定納税が必要

だからです。

今回計算した後の「申告納税見積額」(計算書の39番)が15万円未満の場合は、予定納税額の第1期分と第2期分の申請金額は「0円」になります。

15万円未満でも普通に計算して提出すると、税務署が修正しなければならなく、電話での確認が来たりします。

申告納税見積額 (39)が15万円以上の場合は、その金額を3で割って、百円未満は切り捨てます。

その結果を、第1期分 と 第2期分 に同じ金額を記載すれば終わりです。

さいごに

この金額(39)(40)(41)を、先ほどまだ計算前で記載しなかった、書類上部の「減額申請金額」のところにも記載します。右の「申請金額」の列です。

これで書類作成は終わりです。

減額申請書と添付書類(上半期6ヶ月分の試算表と、下半期の計算表のメモ)を税務署に持参、又は郵送します。

あとは結果を待つのみです。後日郵送で連絡がくるので待ちましょう。

お疲れ様でした!